1. 实际工业危废处理市场空间超千亿

2014 年我国实际工业危废年产生量为 1.14 亿吨,实际危废处置市场达 1026 亿元。 由于我国危废台账尚未建立,环保部得到的数据基本来自于企业自行上报,所以目前环境统计年报里的危废产生量严重偏低。按照国际经验,发达国家危废量占一般固废总量比例在5%-10%之间,其中韩国为 4.5%。假设我国实际危废占比为 3.5%,对应 2014 年实际危废产生量为 1.14 亿吨,远远超过统计年鉴里的 0.36 亿吨,实际危废处置率不到 27%。按危废处置 1500 元/吨的成本,处置率为 60%来算,实际危废处置市场达 1026 亿元。行业属性决定了危废处置行业是依赖政策引导的,我们认为 2017 年的第二次污染源普查结果将远超现有统计数据的规模,迫使各级政府正视危废处置需求的巨大缺口,从而收紧对排污企业的监管,提高未来危废处理产能利用率。

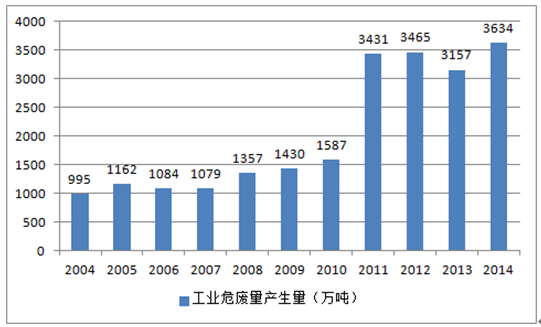

2004-2014年全国工业危险废物产量

数据来源:公开资料整理

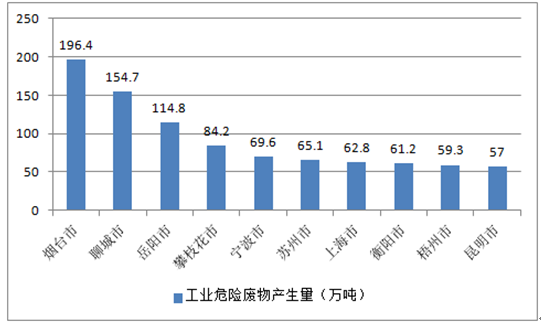

2014年工业危险废物产量前十名的城市

数据来源:公开资料整理

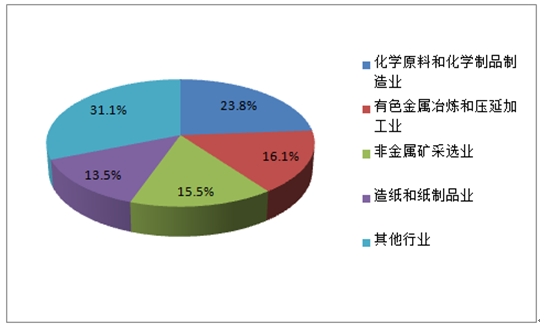

各行业产生危险废物占比

数据来源:公开资料整理

2. 新司法解释+“土十条”延伸影响,危废管制走上正轨

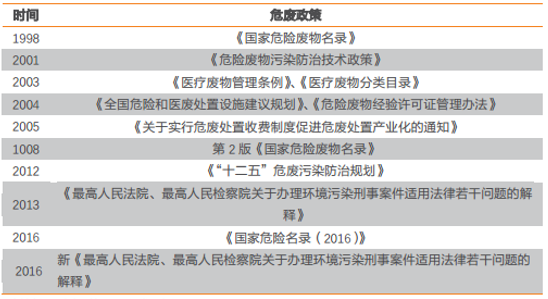

近年来国家出台了相关政策来加强对危废处置的管控。 2016 年 12 月“两高”发布最高人民法院、最高人民检察院关于办理环境污染刑事案件适用法律若干问题的解释》,新司法解释明确倾倒危险废物 3 吨以上的,即可认定环境污染罪; 无危险废物经营许可证从事收集、贮存、利用、处置危险废物经营活动,严重污染环境的,按照污染环境罪定罪处罚;同时构成非法经营罪的,依照处罚较重的规定定罪处罚。 今年经过修改的新版危废名录新增加了 117 种危险废物,给新司法解释提供了更准确的刑案依据。而工业危废的随意倾倒是造成工业场地污染的主要原因,“土十条”间接对工业废物,特别是危险废物的治理提出了要求。随着政策的收严、“土十条”的出台,倒逼污染企业进行危废处理,促使危废管制走上正轨。

危废政策一览

数据来源:公开资料整理

3. 收购焚烧处置企业是快速扩张方式

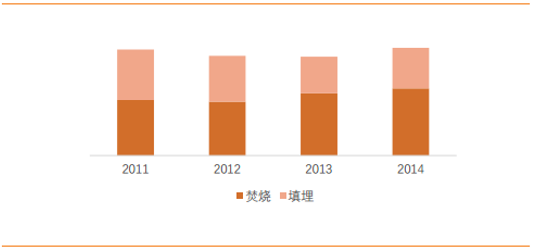

新建项目周期长,收购可快速切入危废处置市场。 资质壁垒导致一个中型的危废项目从立项申报到最终通过验收投入运行需要 3-5 年时间,虽然目前审批权开始下放到省环保厅,但基本无法改变建造周期长的现状。而危废处置行业目前处于高度分散的状态, 2015 年前十大公司仅占全国核准资质的 6.2%,因此,异地收购成为快速占领危废处置市场的方式。焚烧是目前我国危废处置的主流方式,商业模式清晰。 自 2011 年以来,危废焚烧处置逐渐代替了填埋处置的方式,截止 2014 年,在调查的 859 座危废集中处置场中,采用焚方式的处置场比填埋的多出了 65%。危废焚烧处置企业通过向排污企业收取无害化处置费获得收入,处置费一般由地方物价局、卫生局、环保局等政府部门以指导价格方式确定,企业可以在指导价格基础上实行一定幅度的调整。

我国危废处置方式占比

数据来源:公开资料整理

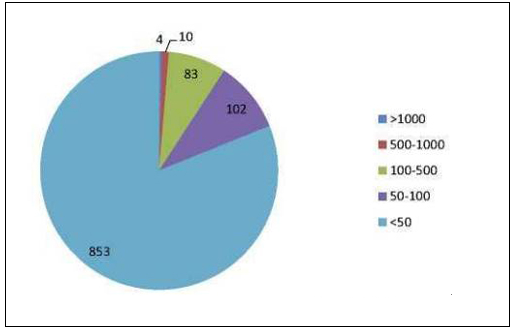

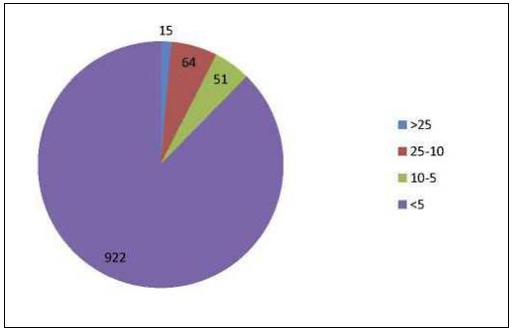

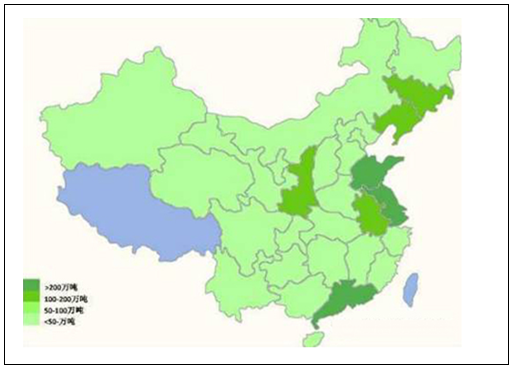

据统计,全国1500多家具有危废处理资质的企业的处理类别和能力。结果显示,全国62%的企业仅能处理1-10种危废品类,而能处理25种以上危废品类的企业仅占1%。从处理量上来看,处理能力达到1000吨/日的企业仅占0.3%。从地域上看,也能明显发现,危废处理的企业主要集中在山东,江苏和广东,占全国等级危废处理能力的近40%。危废处理行业显现出向发达地区集中的趋势,这代表着污染大省的就地处理能力严重不足,很多危废需要运输到外地处理。

全国危废处理企业的处理品类分布

数据来源:公开资料整理

全国危废处理企业的处理能力分布

数据来源:公开资料整理

全国危废处理能力大省分布图

数据来源:公开资料整理

业内认为,危废处理领域,一定会演化成巨头企业占据绝对份额的市场,这是由危废处理的宽覆盖面,高技术含量和处理基地的高整合能力决定的。我国目前危废处理市场竞争状态依然处于非常初级的无序竞争阶段,基本是地方各自为政的形式。而地方政府需要将当地危废处理搞好,满足中央对于环保监管的要求,就只能面临两条路,一是地方自筹资金,引进资金,培育地方的全覆盖的企业,而这种方法耗时耗力。另一种方法就是引进市场已有巨头,一步到位,做到地方危废全处理。后一种方法,无疑是目前面临财政压力,环保压力的地方政府最愿意选择的方法。国家政策保驾护航,执法力度不断加大

暂无信息